电视剧《巨蟒》(Monty Python)描述过阿尔冈星球上的一个任务。阿尔冈星是金牛座的毕宿五[1],跟1972年的英国很像——只不过那儿的价格都是天文数字。剧中演员约翰·克利斯(John Cleese)说:“这里一杯普通的热巧克力售价400万镑,烧开水用的浸入式加热器售价60多亿镑,一条内裤的价格高到了没法形容的地步……一个像这样的电热水壶新零件,价格几乎相当于美国自1770年到2000年的国民生产总值。而即便如此,也还不够买个热水壶上的小小固定环。

过了一会儿,迈克尔·佩林(Michael Palin,该剧的另一位演员)插嘴说:“旋转式割草机的附件相对便宜!在9 000万到1亿磅之间,不过这似乎说明,阿尔冈星对那些有着大花园的家伙是个很好的地方。”你或许会想,其实阿尔冈星跟地球又有多大的不同呢?我们出生在太阳系的第三行星,对东西的价格没什么概念。说不定我们怎么学都学不会。我们能做的,就是从周围人身上找线索。我们假装他们神智健全,提出的价格合乎情理。

要是让笛卡尔来推断价格,他或许会说:我们唯一知道的就是相对价值。从深层意义上来说,我确实没法判断割草机的附件卖一亿镑是不是个好价钱,但我知道它比其他价格要便宜。短短几年里,靠着一些出色的实验,这种相对价值重要、绝对值没啥意义的愚蠢价格观已经得到普遍接受。你可能会说,它们表明,我们都生活在阿尔冈星上。

阿雷利是另一位深入思考定价心理的杰出以色列裔美国人。他的好些研究都可以追溯到他头一次走进一家巧克力精品店的经历。他眼前摆着一列列美不胜收的巧克力,价格也高得令人咋舌。“我正盘算着想要哪一块,”他说,“接着就意识到两件事。一是我迅速适应了那里的价格水平。我没去想超市里的巧克力卖多少钱。另一件事是我非常容易受影响——不管商店标注了什么样的建议零售价,我都把它们当成入手的合适价格。”现在阿雷利是杜克大学的行为经济学教授,他做了好些引人注目的实验,证明价格的灵活性有多大。其中一个是跟乔治·鲁温斯坦(George Loewenstein)和德拉佐·普雷莱克(Drazen Prelec)合作完成的,实验内容是无声拍卖花式巧克力、红酒和电脑设备。

投标的是麻省理工斯隆学院的MBA考生,研究人员要他们写下自己社会安全号码的末两位。接着,每名投标者要说出他的心理投标价是高于还是低于这个两位数(按美元计)。最后,投标人写出自己愿意出的价格(诚实的心理保留价)。中标的人自己掏腰包出钱,拍中的东西就归他们了。

拍卖物品里有一瓶1998年的罗纳谷村酿红酒。例如,我的社会安全号码末两位数是23,所以,我要回答的第一个问题是:“这瓶酒,你愿意出的价是高于还是低于23美元?”第二个问题则是“你愿意出多少钱呢?”

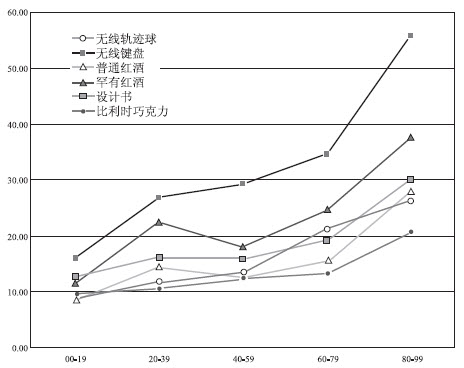

正如所料,结果显示出惊人的锚定效应。社会安全号码“低”(也即末尾两位数为00到19)的投标人,对这瓶酒愿意出的价格平均为8.64美元。社会安全号码“高”(末尾两位数为80到99)的人,愿意出的价格平均为27.91美元。不光红酒是这样,在巧克力、无线键盘鼠标和设计书的拍卖中也有类似的差异存在——全都是因为社会安全号码。大多数的情况都是碰巧有着较高社会安全号码的学生拍走了商品。号码较低的人则一无所得。至于谁是真正的赢家,以及谁是真正的倒霉蛋,你自己来判断吧!

阿雷利开辟了一个影响广泛的论题:记忆价格遮掩了人类不准确的价格判断力。假设让买东西的人猜测一台椭圆踏步机的价格,他会努力回想从前购买健身器材的价格,或是他看见广告里的椭圆机卖多少钱。他会根据产品的质量和性能做调整,得出一个差不多的数字。然而,从某种意义上来说,他跟奥斯卡·王尔德的讽刺话里说得一样:样样东西的价码都知道,对价值却一无所知。

麻省理工的拍卖,其设计目的是消除记忆价格的部分影响。他们挑选的要么是学生们不大可能购买的东西,要不就是众所周知价格波动幅度大的东西。(人们喜欢把葡萄酒和花式巧克力当成礼物,部分原因就在于收礼的人很难猜到送礼人花了多少钱。)问题不是“你还记得它的价格吗?”,而是“它对你值多少钱?”

拍卖结果跟史蒂文斯的量值量表实验很相像。相对比值趋于一致,绝对值却大相径庭。图6-1显示,平均投标额按社会安全号码的末尾两位数分为5个区间。

每一条线段代表不同物品的投标情况。就这个实验的目的而言,社会安全号码可以视为一个随机数。一般情况下,5个随机小组的平均估价应该差不多。结果,所有的线段都呈上升趋势。社会安全号码低的人(左)低于号码高的人(右)。这暗示了锚定的存在。

在每组社会安全号码区间之内,不同物品的相对估价跟其他小组大致相当。所有小组都认为键盘是最值钱的东西,巧克力最低或差不多最低。罕有红酒的估价总是比普通红酒更高,而且,在每个小组里,前者的价格都差不多是后者的1.5倍左右。

图6-1

阿雷利、鲁温斯坦和普雷莱克的理论认为,受试者们是用后推法来建立自我一致性的。他们写道:假设一个受试者的社会安全号码末两位是25,对标示为“普通”的红酒,他的先验[愿意支付价]范围是5~30美元,对“罕有”红酒则为10~50美元。故此,这两种红酒,以25美元的价格都有可能买得到,也都有可能买不到。假设受试者出于某种原因说自己会按25美元的价格购买普通红酒。那么,倘若我们过一会儿问她,愿不愿意用25美元购买“罕有”红酒,她的回答肯定是“当然愿意”,因为从她的角度来看,这个特殊的“选择问题”已经解决了,方法也明摆着:既然普通红酒价值25美元,“罕有”红酒必然要高于25美元!而且,受试者之后在报出对红酒的愿意支付价时,这个问题也有了足够的限制条件:价格必须符合这样的排列顺序——两者的价格都得高于25美元,且“罕有”红酒的价格更高。阿雷利的研究小组将这些结果写成论文,发表在2003年的《经济学季刊》(The Quarterly Journal of Economics)上,名为“‘任意连贯性’:没有稳定偏好的稳定需求曲线”(“Coherent Arbitrariness”: Stable Demand Curves Without Stable Preferences)。这篇论文还为记忆理论提供了更惊人的证据。

“我们想找一种人们没有强烈参考价格的东西,”阿雷利解释说,“他们需要一种有待标价的全新产品,这种产品是——痛苦。”

132名麻省理工的学生通过耳机,听到了恼人的高亢音调(类似救护车警报器使用的3 000赫兹三角波)。屏幕上的说明写着:

几分钟后,我们将在您的耳机中播放一种新的烦人音调。我们想知道你认为它有多讨厌。等你听到该音调后,我们会立刻问你是否愿意重复该体验,换取10美分的报酬[另一小组为50美分]。研究人员要参与者为听烦人声音10、30秒和60秒分别标价。

正如所料,看到低锚点(10美分)的人标出的价格,总是比看到高锚点(50美分)的人标出的要低。所有人的价格都是按倾听时长等比例增减的。此外,对同一受试者重复试验,也不能消除初始锚点造成的影响。大多数人坚持原价,丝毫没有意识到它是由一个毫无意义的锚点提示出来的。

实验人员又列出若干小烦恼,要一些志愿者把该声音排进去。小烦恼包括“发现自己买了一罐坏牛奶”“忘了还录像带,必须付罚金”“冰激凌掉地上了”及其他7种项目。总体而言,烦人的声音排在第二位,位于“只迟到了几秒就错过了公车”之后。

神奇的地方在这里。10美分和50美分的价格锚点对讨厌噪音的排位名词没有任何影响。对于这噪音相对日常生活的其他小别扭有多烦人,大家有着基本一致的看法。

另一组志愿者答应把一根手指放进老虎钳里。实验者收紧老虎钳,直到受试者开始感到疼痛。接着,老虎钳再收紧一毫米,并要受试者记住疼痛的程度。等实验人员把他们的指头从老虎钳里松开以后,会提出以下问题:你愿意忍受哪一种折磨呢?是被老虎钳钳30秒,还是听烦人的声音30秒?

大多数人选择了噪音。这里,锚定对人们倾向于噪音或老虎钳同样不存在统计上的影响。锚点只影响价格。

经济学家早就阐述过,对金融事务来说,决断性和前后一致是最理想的状态。显然,这不光是学究们搞出来的抽象概念,也是一般人努力想要达到的普遍理想。我们都假装有着前后一致的理论及常识。但事实却是,我们知道的不过是相对估值。我们对比率敏感,对价格却很愚钝。

还记得阿莱,还有他的那个悖论吗?跟特沃斯基合作之初,卡尼曼就认定阿莱悖论是决策心理学没能解决的首要问题。要能找出一个合理的解释,必将得到莫大的奖励。为了做到这一点,他和特沃斯基开始设计“有趣的选择”。要是一个选择看起来挺有意思,家人就成了实验专用小白鼠。有这样一个例子:

你是愿意稳稳当当地拿3 000美元,还是80%赢取4 000美元的机会(以及20%两手空空的可能性)?

几乎人人都偏爱稳拿3 000块的选项,而不选择赌博。这没什么好奇怪的。为了让事情变得更有意思,特沃斯基出了个巧妙的主意。在每一笔数额前头摆上一个“负号”,“反射”问题。这么说你会更容易懂些。

假设有人起诉你,要你赔偿4 000美元。你是愿意现在花3 000美元调解(固定的损失,-3 000)呢,还是去打官司,你事先就知道有80%的可能性会输,需要全额偿付(-4 000),有20%的机会赢,一个子儿都不出?(不考虑法律费用。)

要是人们对风险的态度一致,对第二个问题的回答似乎应该跟前一个相同。可大多数人并不是这么想的。绝大多数人拒绝确凿的损失,倾向于上庭打官司搏一把。思路是这样,“我可不想损失几千美元,只有打官司才有可能避免它。损失3 000块还是4 000块,区别没那么大。”

靠着提出形形色色的此类问题,卡尼曼和特沃斯基得以从各个方向观察人们对待收益、损失和风险的态度。他们不再麻烦家里人,开始找学生志愿者进行谨慎的调查。1979年,他们发表了文章《前景理论:风险条件下的决策分析》(Prospect Theory: An Analysis of Decision Under Risk)。卡尼曼说,标题里的新名词是他们故意创造的:“我们觉得,要是这套理论能广为人知,有个与众不同的名字会很占优势。”

前景理论建立在若干简单、有力的概念之上。其一是金钱(或一般而言的得失)的相对性。卡尼曼和特沃斯基提出了和心理物理学相似的主张:我们的感知系统,对估计绝对数量不如变化量在行……接触相同的物体,我们既可能觉得热,也可能觉得冷,这完全取决于我们先前适应的温度。同样,人们会习惯于一定水平的财富或收入,并主要对变化作出反应。打个比方:你指望有钱的阿姨送你1 000美元的支票做结婚礼物,因为你的兄弟姐妹们都享受了这个待遇。结果,她却送给你一张价值25美元的蹩脚贺卡!你很容易觉得自己损失了“975”美元,而非获得了25美元。

按卡尼曼和特沃斯基的术语,期待中的1 000美元是一个基准点。这很像心理物理学上的“适应水平”。基准点负责判断进入心理账户的某样东西属于收益还是损失。这可以造成行为上的巨大差异。

前景理论的第二个关键概念是厌恶损失。损失金钱(或任何有价值的东西)带来的伤害,远远大于获得同样东西带来的喜悦。抛硬币打赌就能看出损失厌恶来。抛出字你输100元,抛出人头你赢X元。X要多大,你才愿意接受这个赌?

调查显示,很少有人愿意接受X=100的“公平”打赌。X=110的情况也很少有人接受,哪怕它提供了挺不错的预期收益。(接受这个价格的人往往是赌徒、倒爷或经济学家。)一般人大概会要求200美元左右的奖金,来平衡100块的预期损失。

不管收益还是损失都不是简单的累加。获得20块钱意外之财的惊喜,少于获得10块钱惊喜的两倍。这跟史蒂文斯的小谜题是一个意思,它说要差不多40美元才能让人感觉比10美元“好两倍”。经济学家一直都知道,大规模的收益和损失不是累加的,但前景理论把这一规律扩大到了看似完全微不足道的数目上。从人们的行动来看,“财富效应”似乎也适用于小变化。

有一个通俗的比喻表达了前景理论背后的部分概念:“金钱是毒品。”对大把票子上瘾的人,对滥用金钱达到了一定的适应程度。之后,要想再次“高”起来,他必须超过原来的基准线。要是上瘾者没能达到基准线,他就会体验到“戒药”的痛苦。戒药的痛苦远甚于“高”起来的愉悦。

卡尼曼观察到,损失厌恶“延伸到了道德直觉的领域,强加损失和未能分享收益所得到的评价完全不同。”有反盗窃的法律,可没有反吝啬的法律。尽管贪婪上了七宗罪的名单,慈善又属基督徒的三大美德,可十诫只禁止偷窃,禁止垂涎他人的妻子和财产。慈善只是附加的建议。

前景理论的第三个重要概念是确定性效应。卡尼曼和特沃斯基的调查肯定了阿莱的论题,确定性和仅仅是非常高的可能性之间(举例来说,类似100%和99%的概率区别)存在着主观上的鸿沟。这一发现也可以“反射”:非常不可能和保证不会发生之间(1%和0%的概率区别)同样有着巨大的心理区别。

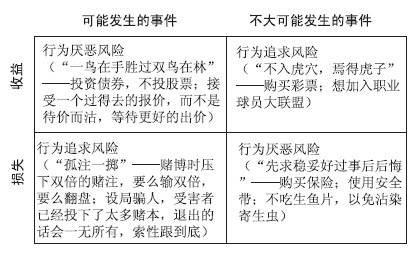

一方面是收益和损失,另一方面是可能和不可能,这其间涉及到行为的四个领域。我们可以用一幅简单的四格图来概括它(见图6-2)。前景理论的四重模式不仅解释了阿莱悖论,还解释了为什么大赌徒会买保险这一类的怪事。

图6-2

以阿莱的第一道谜题为例。你可以(a)稳得100万美元;或者(b)接受一个很诱人的赌博,你有1%的可能性两手空空地离场。不管你怎么做,你几乎肯定可以获得100万甚至更多美元。换句话说,你处在一个很好的位置上,从诸多可能的收益中作出选择。此时,你处在上图中左上角的单元格。

这一格的特点是“行为厌恶风险”。你可能觉得100万伸手可得——只要选择(a)就行了。要是你选择(b)却输了,你会把肠子都悔青的。这样一来,(b)的风险完全无法叫人接受。

阿莱的第二道谜题,让你选择是有11%的机会赢100万,还是10%的机会赢250万。这仍然属于收益,唯一的重要区别是获胜的可能性大大降低了。你会告诉自己,别太兴奋——你恐怕不会赢。这就改变了心理,触发了冒险意愿,如图右上角的单元格所示。你愿意赌一把拿更高的奖金,1%的概率区别似乎并不那么重要了。

从收益翻个面到损失,行为的类型也随之改变。要是很可能遭受损失,鲁莽的赌博变得可以接受了(左下单元格)。赛马日快结束时,赌徒们愿意“继续花钱打水漂”,希望藉此能挽回损失。而要是存在概率较小的损失可能性(右下单元格),人们愿意买保险来对抗损失。

金融顾问告诉客户,在作金钱决定时要考虑“风险承受能力”。麻烦的是,行为的这4个领域存在于我们所有人身上。一个环境中厌恶风险的人,换个环境就成了冒进家。只要换个基准点就行了。

投资者认为债券“安全”,股票则是赌博,能提供更高的平均回报率。由于两种投资都承诺能带来收益,许多投资者厌恶风险(右上单元格),在投资组合中选择债券。但还有其他的看待方式。要是你把通货膨胀和税收因素考虑在内,债券的实际收益可能是零,甚至是负数。“把钱买成债券,你保准会损失购买力!”对指望卖股票出去的人,这可是一个非常拿得出手的论点呢!

房地产泡沫破裂的时候,卖家们还记得当初市场高峰时自己可以大捞一笔的。这成了基准点,按当前市价卖出房子就变成了“损失”(左下单元格)。而不是接受一个合理的当前的市场提供产品,他们说没有,并赌上得到一个更好的方案,有一天。要卖家们把基准点调整适应新的现实,可能要用好几年的时间。这一期间,交易成交的很少。

卡尼曼说,他相信厌恶损失的概念是自己和特沃斯基对决定论作出的最大贡献。对这一点的基本认识其实已经存在好一段时间了。埃德蒙·伯克(Edmund Burke)在1757年的《论崇高与美丽概念起源的哲学探究》(Philosophical Enquiry into the Origin of Our Ideas on the Sublime and Beautiful)一书中写道:“痛苦的观念总比那些触及愉悦部分的观念要强大得多,我很满意。”卡尼曼和特沃斯基的贡献,在于实现了科学的缜密性,并将这一概念覆盖到了前所未有的广大范围。哈佛大学的马克斯·巴泽尔曼(Max Bazerman)说,“前景理论的要点不难用文字说明,但(他们)增加了数学,提高了接受度,这很重要。”特沃斯基自学了数学,为前景理论做了完整的数学处理,以便获得经济学家的严肃对待。

他们在《计量经济学》发表了这一理论,该杂志差不多是所有经济学期刊里难度最大的。经济学家一贯回避解释人类的不合理性,就好像鸭子把头埋在水里一样。他们甚至只用一个词来表示自己的不屑一顾:“心理学”。言下之意是,心理学并不是什么很严肃或重要的课题。“前景理论”做了大量工作来改变这种心态。有人估计,截至1998年,它已经成了《计量经济学》刊载文章中被引用次数最多的一篇。

2009年,由于金融风暴带来的冲击,德国亿万富翁阿道夫·默克尔撞火车自杀。他的净资产仍有10亿美元之巨。

传统的经济理论涉及的是财富的绝对状态。10亿美元就是10亿美元,你应该高兴才对。人类的现实是,失去一半财产的亿万富翁会感到穷困潦倒,走投无路,中了5 000美元的彩票得主却会兴高采烈。一切无非是对比罢了。

为什么损失带来的痛苦,甚于收益带来的愉悦,仍是一个尚未得到解决的问题。为什么牌面对我们不利呢?卡尼曼和特沃斯基论文发表之后的岁月里,进化学解释冒出了头,日益流行开来。“人类不是为了快乐而演进的,而是为了生存和繁殖。”科林·卡默勒(Colin Camerer)、鲁温斯坦和普雷莱克写道。想象寒冬里有一只饿得要死的动物。出去寻找食物有风险,因为这会让自己暴露在天敌之下。可待在洞里,表面上看起来安全,最终结果却是慢慢饿死。故此,动物赌上一把,出去找食物是合理的。夏天,这只动物有着丰富的食物,它的策略也会相应改变。它应该不会冒性命的风险去寻找不需要的浆果。

把“食物”换成“金钱”或其他任何的收益,你就得到了前景理论。从我们的行动来看,打扑克输掉500块就像是一个生死攸关的问题。卡默勒认为,损失厌恶是一种不理智的恐惧形式,就跟恐高症患者从高楼层的窗户望出去差不多。

卡默勒写道:“人们最害怕的许多损失并没有生命危险,但对过度适应传输恐惧信号的情绪系统来说,它不具说服力。把损失厌恶想成是恐惧,也意味着存在这样的可能性:诱发的情绪可以摆布买卖价格。”

[1] 毕宿五(Aldebaran,意为“追随者”)即金牛座α,是全天第14亮星,视星等0.85等(不规则变星变化于0.75~0.95等之间),绝对星等-0.6等,其光谱与光度分类属于K5Ⅲ型,呈橙色,表面温度3 500开尔文。距离地球68光年。——编者注